mai 18, 2022

QUE FAIRE CONTRE LA HAUSSE DES TAUX D’INTÉRÊT?

La hausse des taux d’intérêt… Considérations commerciales ?

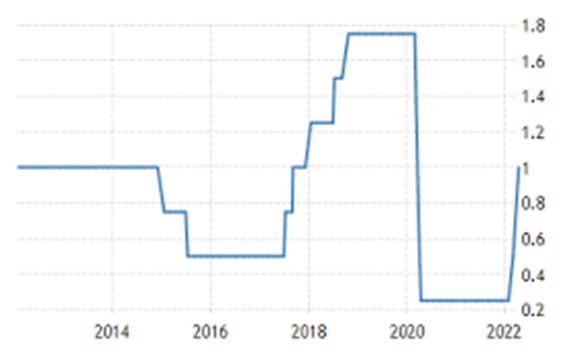

La période de pandémie de taux d’intérêt historiquement très bas au Canada est terminée. Alors que la Banque du Canada envisage une hausse d’un demi-point des taux d’intérêt en juin, les propriétaires d’entreprises canadiennes se demandent ce qu’ils devraient faire pour se préparer.

Alors que l’inflation atteignait un sommet en trois décennies de 6,7 %, bien au-dessus de la fourchette cible de 1 à 3 % de la Banque du Canada, le marché obligataire, à la fin avril, anticipait pleinement une hausse de 50 points de base (pb) en juin et prédisant une probabilité de 30% d’une hausse de 75 points de base. La Banque du Canada a déjà augmenté son taux d’intérêt à un jour de 50 points de base à 1 % le 13 avril, la première fois qu’elle a augmenté ses taux autant depuis 2000. C’est une occasion pour les propriétaires d’entreprise de réévaluer les avantages de la certitude des coûts par rapport au jeu le marché avec un taux variable.

Les entreprises se tournent vers les prêts à taux fixe

Certains rendements obligataires canadiens ont déjà dépassé les sommets d’avant la pandémie, le taux d’intérêt moyen des obligations du gouvernement canadien à 10 ans atteignant 2,8 % à la fin avril, contre un creux de 0,79 % en août 2020. Il serait raisonnable de s’attendre à ce que les taux augmenterait de 50 à 100 points supplémentaires, sinon plus, à moins qu’il n’y ait un choc supplémentaire pour l’économie. Au cours des deux dernières années, les gens ont opté pour des taux flottants, mais le pendule revient définitivement du côté fixe.

Possibilité de verrouiller la certitude des coûts

Les experts du marché recommandent d’envisager un taux fixe pour verrouiller les paiements d’intérêts, en particulier pour les entreprises à forte intensité de capital, celles à faibles marges, ou les entreprises réalisant un investissement important ou une acquisition d’entreprise. Une petite variation des taux d’intérêt est très importante pour de nombreuses entreprises. C’est une opportunité pour les propriétaires d’entreprise de réévaluer les avantages de la certitude des coûts par rapport à jouer sur le marché avec un taux variable. Avec un taux variable, le taux d’intérêt est un facteur incontrôlable, mais vous pouvez le rendre contrôlable en le bloquant.

Pour de nombreux propriétaires d’entreprise, cette certitude des coûts l’emporte sur la prime actuelle des prêts à taux fixe par rapport à l’option à taux variable. En verrouillant votre taux, vous pouvez éliminer le risque lié aux coûts de financement et vous concentrer sur les risques dans d’autres secteurs de l’entreprise.

Des taux d’intérêt toujours historiquement bas

Les entreprises devraient envisager de procéder à des investissements le plus tôt possible, car une inflation élevée signifie que les projets coûteront forcément plus cher s’ils sont retardés. Il est maintenant temps d’agir, à condition que cela ait du sens pour votre entreprise. Cela ne va pas devenir plus facile que maintenant. Les taux d’intérêt sont historiquement encore très bas, et le coût de tout projet sera plus élevé dans un an ou deux à cause de l’inflation. Si vous n’investissez pas, vous pourriez être laissé pour compte car la concurrence investira.

Mettre à jour les budgets, les projections pour refléter des tarifs plus élevés

Il est également recommandé aux entreprises de revoir leur budgétisation, leurs projections financières et leur demande de financement pour les mettre à jour afin de refléter des taux projetés plus élevés. Les budgets doivent absolument supposer des taux d’intérêt plus élevés pour les emprunts à plus long terme et des marges de crédit plus coûteuses. Il est toujours préférable d’être conservateur.

Les entreprises devraient intégrer divers scénarios dans leurs budgets et leurs projections pour tenir compte des impacts des différents niveaux de hausses de taux au cours des 12 à 24 prochains mois. Il est courant de voir un manque de planification de scénarios parmi de nombreuses entreprises. La planification de scénarios est un moyen important pour les entreprises de voir comment elles fonctionnent, d’identifier les zones favorables et défavorables et d’atténuer les incertitudes et les risques futurs.

Comment obtenir un taux d’intérêt plus bas sur un prêt commercial

Le taux d’intérêt sur un prêt reflète l’évaluation par une banque du risque que vous ne remboursiez pas l’argent. Pour compenser son risque, la banque décide du montant des intérêts à vous facturer par rapport au taux qu’elle accorde à ses meilleurs clients, les plus solvables. Pour réduire votre taux, vous devez persuader votre banquier que vous rembourserez l’argent à temps et en totalité.

Il existe quatre façons d’améliorer vos chances d’obtenir un meilleur taux pour votre entreprise :

• Améliorez la rentabilité de votre entreprise

• Augmentez votre pointage de crédit

• Offrir une garantie précieuse pour garantir le prêt

• Établir une relation avec votre banque